티이엠씨(A425040) | Snapshot | 기업정보 | Company Guide (fnguide.com)

티이엠씨(A425040) | Snapshot | 기업정보 | Company Guide

티이엠씨 425040 | 12월 결산 | <!-- TEMC | --> 홈페이지 홈페이지http://www.temc.co.kr 전화번호 전화번호043-298-3333 | IR 담당자 주소 주소충청북도 보은군 삼승면 남부로 3750-148(우진리,티이엠씨) - KOSDAQ

comp.fnguide.com

- 하반기 신제품 판매 효과가 관건 Buy(유지) 목표주가(하향): 10,000원 현재 주가(6/2) 6,220원

상승여력 ▲60.8% - 한화증권 - 2025.06.04

최악의 구간을 지나는 중. 하반기 개선 기대

연초 이후 이구환신 정책 효과로 인한 IT기기 수요 개선과 낸드 가격 반등으로 인해 낸드

업황 조기 반등에 대한 시장의 기대가 있었으나, 업계의 높은 재고 레벨과 감산 기조 지속으로

인해 실제 소재 업종의 실적 반등으로는 이어지지 못함.

특히 동사는 업계의 감산 영향 외에도 원가 절감을 위한 희귀가스 사용량 축소 정책 등의

영향으로 더욱 어려운 구간을 지나는 중.

실제 동사의 별도 기준 1Q25 가스 매출은 242억원으로 전분기 대비 소폭 감소했으며,

희귀가스 매출이 48억원으로 전분기 대비 약 14% 감소하며 매출 감소를 주도.

현재 특별한 개선 분위기가 감지되지 않는 낸드 업황을 고려할 때 2Q25에도 유사한 실적 흐름이

지속될 가능성 높음.

2Q25 별도 기준 가스 매출은 261억원으로 1Q25와 유사 수준 전망.

다만, 하반기로 갈수록 고객사들의 가동률이 점진적으로 회복됨에 따른 실적 개선이

가능할 것으로 기대

하반기 신제품 판매 효과가 관건

동사는 낸드 업황 둔화에 따른 실적 부진을 타개하기 위해 주요 고객사향으로 공급

품목 수의 확대를 지속 추진해왔으며, 하반기 유의미한 성과 확인 가능할 전망.

현재 6개 신제품(디보란 2종, 카본 계열 2종,CF 계열 1종 등)에 대해 주요 고객사 테스트를

진행 중인 것으로 파악되며, 일정 고려 시 5가지 품목에 대해서는 하반기 중 매출 기여가

시작될 것으로 판단. 현재 주요 고객향으로 공급 중인 품목 수가 4종인 점을 고려하면 크게

확대되는 것이며, 신제품 판매 효과가 하반기 동사의 실적 방향성에 중요한 변수가 될 전망

목표주가 1만원으로 하향하나 매수의견 유지

올해 실적 전망치가 당초 추정 대비 소폭 상향됐으나, 반도체 소재 업종의 전반적인

밸류에이션 하락을 고려해 동사에게 적용했던 Target P/E를 기존 13.X에서 10.X 수준으로

하향함에 따라 목표주가는 기존 1.1만원에서 1만원으로 하향 조정.

다만 동사의 주가는 이미 악재들을 충분히 반영하며 올해 실적 기준 P/E 6.X까지 하락해 있어

하방 경직적이라는 측면에서 매수 의견은 유지

- 하반기 눈높이 하향 조정 Buy(유지) 목표주가(하향): 16,000원 현재 주가(9/11) 9,390원

상승여력 ▲ 70.4% - 한화증권 - 2024.09.12 downpdf (hankyung.com)

- 모멘텀 풍부하나, 낸드 소재 체인에서 가장 소외된 업체 Buy(유지) 목표주가(상향): 30,000원

현재 주가(4/12) 21,150원 상승여력 ▲ 41.8% - 한화증권 - 2024.04.15 1713149826755.pdf (pstatic.net)

- NDR 후기 : 주목할만한 기대요인 두 가지 Buy(유지) 목표주가(하향): 27,000원

현재 주가(2/22) 19,070원 여력 ▲ 41.6% - 한화증권 - 2024.02.23 1708651643936.pdf (pstatic.net)

- 3분기 반등 전망 및 디보란 매출 급증 기대감 등에 소폭 상승 52,900원(+2.92%) - 2023.07.18

▷한화투자증권은 동사에 대해 2Q23 예상실적은 매출액 385억원(-55% QoQ), 영업이익 64억원

(-49% QoQ)으로 당사의 기존 추정치를 하회할 것으로 전망하지만, 이는 분기 초부터 어느정도 예견됐던

부분이라며 3Q23부터는 실적 반등을 전망한다고 밝힘. 이와 관련, 예상 실적 흐름상 분기 실적의 바닥이

확인되는 7월 중 주가 저점을 형성할 가능성이 높다며, 3Q23부터는 하향 안정화가 유력하고 공급량은

다소 완만하지만 점증할 것으로 전망.

▷아울러 국내 최대 반도체 고객사 내 벤더 지위 훼손 시그널은 확인되지 않으며, 시장의 기대가 높은

디보란도 공급 증가 추세라고 언급. 특히, 동사의 디보란 매출은 2H23부터 10% 농도의 고부가 제품까지

공급 개시됨에 따라 올해 269억원 수준에서 내년 521억원으로 급증할 것으로 예상한다고 밝힘.

이에 고객사 주문량 확대로 현재 생산 Capa 증설을 진행 중인 점에 주목할 필요가 있다고 밝힘.

- 2Q23 실적 바닥 전망. 고객사 내 지위 굳건 Buy(유지) 목표주가(유지): 75,000원 현재 주가(7/17) 51,400원

상승여력 ▲ 45.9% - 한화증권 - 2023.07.18 1689639246642.pdf (pstatic.net)

- 리사이클 사업 상용화 기대감 및 2024년 실적 기대감 등에 강세 52,900원(+6.76%) - 2023.07.11

▷하이투자증권은 동사에 대해 국내 제철소에서 원재료를 공급 받는 방법과 반도체 업체들의 폐기 가스

리사이클을 통해 원재료의 최대 80%를 국내에서 조달 받을 것을 계획하고 있다고 밝힘.

현재 포스코와 협업하여 광양 제철소에서 희귀가스 원재료의 약 10%를 받아오고 있으며,

향후 포항 제철소까지 확대가 된다면 최대 전체 원재료의 25~30%까지 조달 가능할 것으로 전망하며,

고객사들의 폐기 가스를 받아 정기적으로 원재료의 최대 50%까지 충당하는 리사이클 사업이 상용화된다면

밸류에이션 리레이팅이 가능할 것으로 분석.

▷아울러 지정학적 리스크로 인해 비정상적으로 상승했던 희귀가스의 가격이 정상화 되면서 2023 실적은

매출 2,899억원(YoY: -18%), 영업이익 437억원(YoY: -16%)으로 역성장할 것으로 전망하지만, 신규 고객

확보 및 신규 라인 가동 효과로 2024년 실적은 매출 3,500억원(YoY: +21%), 영업이익 558 억원(YoY: +16%)

으로 개선될 것으로 전망. 희귀가스 가격은 3Q23 까지 정상화가 진행될 것으로 예상되나 이미 고점 대비

크게 하락했기 때문에 2024년 가격 하락 폭은 제한적일 것이며, 2024년부터 고객사 가동률 상승과 함께 동사

가동률도 증가할 것이며 현재 국내 1위 반도체 업체향 M/S가 10% 밖에 되지 않기 때문에 2024년부터

출하량이 증가하면서 ASP 감소 효과를 상쇄할 것이라 밝힘.

▷투자의견 : BUY[신규], 목표주가 : 65,000원[신규]

- 매출액 성장 전망 및 장기적 실적 성장 기대감 등에 소폭 상승 57,500원(+2.31%) - 2023.06.29

▷CTT리서치는 동사에 대해 디보란은 반도체 필수 소재로 공정 변화에 따른 수요가 증가하고 있는

가스라며, 두 곳의 고객사 내 M/S 10% 달성을 목표로 하고 있고, 점진적으로 M/S 를 늘려감과 동시에

고객사의 수요 증가까지 함께 나타나며 매출액 성장으로 이어질 것으로 전망된다고 밝힘.

또한, 디보란은 동사가 취급하는 타가스 대비 OPM 이 2배 이상 높아 영업이익 성장의 핵심이 될 가스라며,

현재 Capa는 매출액 기준 450억 내외로 내년쯤 증설이 필요할 것으로 판단.

▷아울러 전쟁으로 인해 작년 급등했던 네온(Ne) 등의 희귀가스 가격이 하향 안정화되면서 올해 매출액은

20% 중반의 역성장이 예상되고, 영업이익은 고마진의 디보란 판매량 증가 따라 두 자릿수를 유지할

것으로 추정. 무엇보다 장기적인 실적 성장이 확실시되는 점과 2Q23 부터 역성장 할 분기실적 사이에서

주가 변동성이 확대될 것으로 판단.

- 적정 기업가치 8,000억원 Buy(신규) 목표주가(신규): 75,000원 현재 주가(6/13) 57,200원 여력 ▲ 31.1% -

한화증권 - 2023.06.14 1686701254918.pdf (pstatic.net)

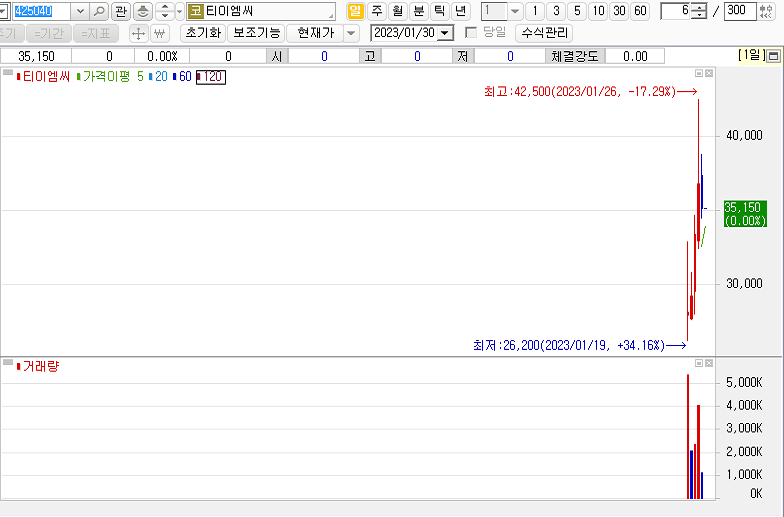

- 반도체 특수가스 국산화를 통한 높은 이익 레벨 기대 Not Rated I CP(1월27일): 35,150원 -

하나대투 - 2023.01.30 2013년 0월 0일 (hanaw.com)

'반도체 및 IT' 카테고리의 다른 글

| 가온칩스 399720 (0) | 2023.02.08 |

|---|---|

| 스코넥 276040 (0) | 2023.01.31 |

| 새빗켐 107600 (0) | 2023.01.26 |

| KEC 092220 (0) | 2023.01.17 |

| 에스엔유 080000 (0) | 2023.01.06 |