디오(A039840) | Snapshot | 기업정보 | Company Guide

디오 039840 | 홈페이지 홈페이지http://www.dio.co.kr 전화번호 전화번호051-745-7777 | IR 담당자 02-302-1311 주소 주소부산시 해운대구 센텀서로 66 KOSDAQ 코스닥 제조 코스닥 제조 | FICS 의료 장비 및 서비스 | 12월 결산 PER(Price Earning Ratio)전일자 보통주 수정주가 / 최근 결산 EPS(주당순이익) * EPS = 당기순이익 / 수정평균발행주식수* 최

comp.fnguide.com

- 리스크 Down, 매출 Up ⇒ 실적개선 가속화 NR 종가(2024.11.22) 16,470원 -

IM증권 - 2024.11.25 downpdf (hankyung.com)

- Big Bath 이후 실적개선 및 주주환원 가속화 NR 종가(2024.08.09) 16,170원 -

하이투자 - 2024.08.12 downpdf (hankyung.com)

- 단기간 실적 기대감 부재 분석 등에 하락 19,010원(-5.19%) - 2024.05.30

▷다올투자증권은 동사에 대해 올해는 복합적으로 유동성 확보를 위한 매출채권/재고자산

회전일 단축, 해외 영업 확대를 위한 영업 활동 강화, 인건비 절감이 나타날 예정이라며,

단기적으로 수익성 개선을 포함한 실적 기대감이 부재하다고 밝힘.

이어 Upside risk는 중국 경기 회복에 따른 임플란트 수요 급증이라며, 동사의 영업 경쟁력이

확보될 체질 개선이 가시화되는 시점까지 1년에 가까운 시간이 소요될 전망이라고 언급.

▷한편, 지난 4월 에이치PE로부터 CB 700억원 납입 완료에 따라 메가젠임플란트/덴티스

해외 영업 출신 김종원 대표이사가 취임했다며, 에이치PE가 경영에 전면 나선 첫해는 수익성

개선보단 재무상태/유동성 개선이 선제될 것이라고 분석.

▷투자의견 : BUY -> HOLD[하향], 목표주가 39,000원 -> 19,000원[하향]

- 올해 수익성 개선 기대감 등에 소폭 상승 22,500원(+2.74%) - 2024.04.02

▷상상인증권은 동사에 대해 지난해 실적은 매출액 1,558억원(+19% YoY), 영업이익 209억원

(흑자전환 YoY)을 기록했다며, 주요 국가는 매출 순으로 국내, 미국, 중국, 이란이라고 밝힘.

이 중 국내를 제외한 주요 국가들의 매출채권 회전율이 낮은 만큼 24년에는 기일 조정 작업에

들어가 외형은 정체될 것으로 전망되지만, 직접 영업보다는 대리상 확대에 초점을 맞춰

수익성은 개선될 것으로 분석. 이에 24년 매출액은 1,600억원(+3% YoY), 영업이익은 350억원

(+67% YoY)을 기록할 것으로 전망.

▷아울러 25년부터는 외형성장을 통해 매출액 2,000억원, 영업이익 400억원대가 기대된다

미국 내 대형 DSO(치과네트워크)를 확보하고 있는 만큼 점진적인 매출 성장이 이뤄지고 있고,

중국, 인도 치과용 시장의 경우 아직 초기 단계인 만큼 매년 15~20%씩 확대되고 있다고 설명.

이에 해당 지역에서 사업을영위중인 동사의 매출도 동반 성장할 가능성이 높다고 밝힘.

- 체지방을 줄이고 근육을 늘려야하는 2024년 매수 (유지) 목표주가 33,000원 상승여력 ▼ 42.9%

주가(1/22) 23,100원 - 미래에셋 - 2024.01.23 Microsoft Word - 240122_디오.docx (pstatic.net)

- 매출채권 관리 모드 돌입 매수(유지) 목표주가 37,000원 상승여력 51.6% 주가(11/14) 24,400원 -

미래에셋증권 - 2023.11.15 1700011383203.pdf (pstatic.net)

- 2Q23 Re. 하반기가 기대되는 실적 Buy 유지 TP 44,000 원 유지 현재가(07/21) 36,800 원 -

교보증권 - 2023.07.24 1690161518910.pdf (pstatic.net)

- 2분기 실적 컨센서스 부합 전망 및 높은 밸류에이션 정당화 기대감 등에 급등

36,800원(+10.18%) - 2023.07.21

▷삼성증권은 동사에 대해 매출액은 438억원(+26.9% y-y, +34.5% q-q), 영업이익은 102억원

(+868.7% y-y, +1.0% q-q)으로 컨센서스에 부합할 전망. 이는 미국 DSO향 매출 발생 및 중국

시장 회복세, 견고한 내수/이란 매출 때문이라고 밝힘.

▷아울러 하반기부터 동사만의 차별화된 DSO 전략의 성과가 본격화될 경우 peer 대비 높은

밸류에이션 정당화가 기대된다고 언급.

▷투자의견 : BUY[유지], 목표주가 : 40,000원[유지]

- 실적 가시성이 상당히 높아졌음을 확인한 2분기 매수(유지) TP 47,000원 주가(07/20) 33,400원

상승여력 40.7% - 미래에셋증권 - 2023.07.21 1689898127893.pdf (pstatic.net)

- Come Back 매수(유지) 현재주가 (4/ 12)31,850 원 목표주가43,000 원 (상향) 상승여력35.0% -

신한투자 - 2023.04.13 1681341883094.pdf (pstatic.net)

- 2022년 무릅을 꿇었던 이유는 추진력을 얻기 위해서였다 매수TP 47,000원 상승여력 47.6%

현재주가(04.12)31,850원 - 미래에셋증권 - 2023.04.13 1681340568820.pdf (pstatic.net)

- 1분기 실적 호조에 상승 31,850원 (+5.29%) - 2023.04.12

▷23년 1분기 실적 발표. 연결기준 매출액 412.59억원(전년동기대비 +19.18%),

영업이익 101.29억원(전년동기대비 +92.75%),

당기순이익 112.67억원(전년동기대비 +360.36%) 공시.

- 경영권 매각 재추진 소식에 강세 24,300원(+7.52%) - 2023.02.14

▷언론에 따르면, 크레디트스위스는 최근 동사 최대주주인 나이스투자파트너스 및

특수관계인이 보유한 지분 29.6%를 매각하기 위해 제한된 인수후보군을 대상으로 마케팅을

진행 중인 것으로 알려짐.

인수후보군들은 투자설명문(IM)을 수령하고 내부 논의를 진행하는 단계로 전해짐.

▷한편, 이번 경영권 매각은 지난해 8월 기존 경영권 매각 계약이 해제된 지 6개월여 만으로,

오스템임플란트에 이어 동사까지 주인이 바뀌면서 국내 임플란트 시장의 지각변동이

이어질 지 주목되고 있음.

- 최대주주 변경 완료, 관심은 다시 펀더멘털로 BUY(maintain) TP 44,000 원 주가 35,500 원 -

이베스트증권 - 2022.03.15

<4D6963726F736F667420576F7264202D2032303232303331355FB5F0BFC028B1E2BEF7BAEAB8AEC7C1295FC1B6C0BABED6> (hankyung.com)

- 디오만의 차별화된 길을 걷는다. 투자의견 BUY (M) 목표주가 58,000원 (D) 상승여력 74%

현재주가 (3/2) 33,250원 - 유안타증권 - 2022.03.03 analysis.downpdf (hankyung.com)

- 업황과 매각이슈에 대한 관심 Buy(maintain) 목표주가 44,000 원 현재주가 33,000 원 -

이베스트증권 - 2022.01.28

<4D6963726F736F667420576F7264202D2032303232303132385FB5F0BFC028BFC2B6F3C0CE295FC1B6C0BABED6> (hankyung.com)

- 프리미엄 시장 집중으로 외형성장+수익성 둘다 잡는 디오! BUY TP(12M): 66,600원(상향)

(7월16일): 47,650원 - 하나대투 - 2021.07.19

https://www.hanaw.com/download/research/FileServer/WEB/info/small_cap/2021/07/18/210719_Dio_2Q21Preview.pdf

- 임플란트 넘어 '솔루션 시스템' 기업으로 성장중 -유안타 - 2021.04.15

news.naver.com/main/read.nhn?mode=LSD&mid=sec&sid1=001&oid=018&aid=0004902052

- 21년 이연수요+고객사확장으로 최대실적 예상 BUY TP(12M): 54,700원(상향)

CP(4월14일): 42,000원 - 하나대투- 2021.04.15

www.hanaw.com/download/research/FileServer/WEB/info/small_cap/2021/04/14/210415_Dio%28FIN%29.pdf

- 디지털 임플란트 선도 기업 Not Rated 현재가 (4/2) 38,400원 -

IBK투자 - 2021.04.05 20210402212931393_ko.pdf

- 2021년, 미국 및 중국 모멘텀 가시화로 연간 최대 실적 예상 BUY I TP(12M): 38,000원

CP(1월22일): 33,050원 - 하나대투 - 2021.01.26

www.hanaw.com/download/research/FileServer/WEB/info/small_cap/2021/01/25/210125_DIO_Final.pdf

- 눈높이를 높여야 하는 시기 투자의견 : N/R 주가 (12/14) 31,400원 - 유안타증권 - 2020.12.15

덴탈업종 디지털 덴티스트리 확산 속 GPO 와의 협업 중요

디지털덴티스트리는 치과 관련 시술 단계가 고부가가치 장비 및 소프트웨어를 통해 빠르고

정확한 치료가 가능한 방식.

글로벌 디지털 덴티스트리 시장은 2017 년 108 억달러에서 2023 년 180 억달러로 성장할 전망

덴탈 업종의 디지털화가 진행되는 가운데 해외 시장에서 주도권을 갖기 위해서는 GPO

(Group Purchasing Organization) 와의 협업이 필수 .

G PO 는 미국을 중심으로 유럽 일본 등 꼭 거쳐야 하는 유통 채널로 보편화되어 있음

국내에서는 디오가 가장 앞서나가며 네트워크를 빠르게 넓히고 있는 중 .

투자포인트 : 풀 디지털 솔루션 개발하며 시장 선도

디오는 2014 년 풀 디지털 솔루션인 디오나비 시스템을 개발해 글로벌 시장에 진출하며

본격적인 성과를 나타내고 있음

치과산업도 IT 기술을 적용한 치과 제품이 출시되며 디지털화 되어가고 있고 단순 기기의

변화가 아닌 패러다임 전환 이루어지고 있는중

시장 변화 속 디오는 201 9 년 디오나비를 통해 미국 내 임플란트 전문 교육 기관인

화이트캡홀딩스를 인수 미국 내 9 개 대형치과를 보유한 치과그룹과 장기공급계약 체결 등

의미있는 성과 달성 이에 따라 연평균 40 억원 수준에 머물러 있던 미국 매출액이

2019년 181억원 2020년 예상) 219 억원으로 급성장

2021 년 매출액과 영업이익 각각 30%, 51% 성장 전망

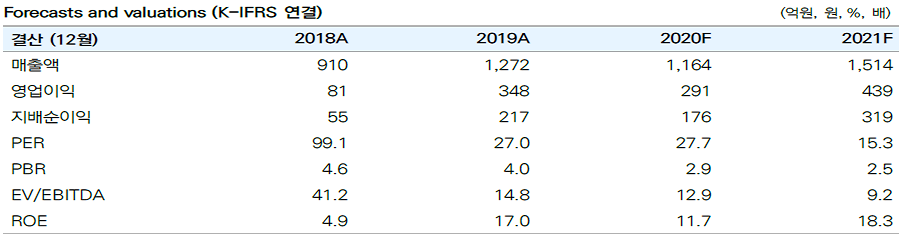

디오 2020 년 실적은 매출액 1,164 억원 8.5%, YoY) 과 영업이익 291 억원 16.3%,YoY) 으로 전망

4분기는 계절적 성수기 시즌으로 분기 중 가장 높은 실적 달성 예상하나 코로나 19 영향이

이어지고 있는 만큼 전년동기대비 역성장은 불가피

2021년 디오 실적 매출액 1,514억원(+ 30.1%, YoY) 과 영업이익 439 억원 (+50.8%,YoY) 으로

추정하며 미국과 중국을 중심으로 성장할 전망

글로벌 임플란트 시장 연평균 9% 성장하고 있고 디지털화로 성장속도 빨라지는 등 긍정적

- 중국과 미국 모멘텀을 동시에 보유한 업체 BUY I TP(12M): 38,000원 I CP(9월22일): 29,500원 -

하나대투 - 2020.09.23

www.hanaw.com/download/research/FileServer/WEB/info/small_cap/2020/09/22/200923_DIO_Update.pdf

- 최악의 영업환경에서도 선방, 기대해도 좋을 하반기 BUY I TP(12M): 38,000원

CP(7월 24일): 25,700원 - 하나대투 - 2020.07.27

www.hanaw.com/download/research/FileServer/WEB/info/small_cap/2020/07/24/200727_DIO.pdf

- 지역별로 혼재된 실적 , 2 분기까지 지속 전망 투자의견 BUY 목표주가 33,000원 주가 28,250원 -

삼성증권 - 2020.05.07

http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=559273

- 1Q20 Review: 선방한 실적 BUY (Maintain) 주가(05/06) 28,250원 TP 48,900원 -

키움증권 - 2020.05.07

http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=559321

- 1Q20 Preview: 선방한 실적 BUY(Maintain) 주가(4/8): 25,750원 TP48,900원 -

키움증권 - 2020.04.09

http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=556518

- 실적 부진 지속 투자의견(유지) 매수 TP(12M,하향) ▼ 33,000원 주가(18/11/14) 27,250원

상승여력 21% - 미래에셋대우 - 2018.11.15

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=502080

- 해외 매출은 양호하였으나 국내 매출 부진 투자의견(유지) 매수 TP(12M,하향) ▼ 44,000원

현재주가(18/08/14)32,400원 상승여력 36%- 미래에셋대우 - 2018.08.16

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=489977

- 올 해 주목할 것: Chair-side 솔루션과 국내정책 변화 투자의견 매수 TP(12M,유지) 51,000원

현재주가 (18/05/14) 39,900원 상승여력 28% - 미래에셋대우 - 2018.05.15

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=477275

- 2018년에는 실적 기저효과를 기대해 본다 투자의견(유지) 매수 목표주가(12M,유지) 51,000원

현재주가(18/03/09) 39,500원 상승여력 29% - 미래에셋대우 - 2018.03.12

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=468092

- 기저효과에 의한 실적개선의 해 투자의견(유지) 매수 목표주가(12M,상향) ▲ 51,000원

현재주가(18/01/24) 41,200원 상승여력 24% - 미래에셋대우 - 2018.01.25

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=461720

- 2018년 해외 매출 본격 성장 전망 TP 45,000원 (30.2%) 주가 34,550 원 - 삼성증권 - 2017.11.27

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=454208

- 2018년이 기대된다 투자의견(유지) 매수 TP(12M,상향) ▲ 47,000원 주가(17/11/14) 36,950원

상승여력 27% - 미래에셋대우 - 2017.11.15

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=452521

- 성장 정체 구간 HOLD유지/TP:30,000원유지/CP:33,900원 - NH투자 - 2017.11.03

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=450239

- 디지털 교정으로 디지털 포트폴리오 확대

국내 최초 Full-Digital 임플란트 시스템을 상용화한 기업 Digital 치료 포트폴리오의 구축

투자의견 매수 및 목표주가 41,000원 유지 - 미래에셋대우 - 2017.09.06 -

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=442949

- 성장 엔진 장착중 BUY(Maintain) 목표주가: 45,000원 주가(7/19): 36,700원 -

키운증권 - 2017.07.21

http://hkconsensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=436052

- 1분기 영업이익 컨센서스 대비 26.3% 상회 예상

경쟁사 대비 높은 밸류에이션은 다소 부담되는 상황이나, 하반기 JV 영업 본격화에 따른

해외 성장 기대 유효.

디지털 덴티스트리 선두주자 위치 감안 투자의견 BUY 유지 -

삼성증권 -2017.04.14 삼성20170414디오.pdf

- 실적도 주가도 본격 개선은 하반기 예상 - 신한투자 -2017.04.06 - 신한20170406디오.pdf

'의료정밀기기' 카테고리의 다른 글

| 덴티움 145720 (0) | 2017.11.04 |

|---|---|

| 뷰웍스 100120 (0) | 2017.11.04 |

| 하이비젼시스템 126700 (0) | 2017.11.03 |

| 아이센스 099190 (0) | 2017.11.02 |

| 제이브이엠 054950 (0) | 2017.10.31 |