아직 끝나지 않았다 - 유안타증권 - 2023.04.11

셀, 소재 수주 모멘텀 계속된다

2차전지 섹터는 포스코퓨처엠, 에코프로비엠 등 양극재 중심 주가 급등이 이어지고 있다.

3월31일 미국 IRA 세부법안이 발표된 후로는 양극재뿐 아니라 법안에 추가된 분리막, 전해액 등

기업들의 주가 반등도 본격화되었다.

다만, 포스코퓨처엠, 에코프로비엠은 2024년 EV/EBITDA 기준 35배가 넘어가면서 밸류 부담이

지속되고 있기 때문에 2차전지 섹터에 대 한 고민이 높아진 상황이다.

그러나 여전히 2차전지 섹터에 주목해야 하는 이유는 끝나지 않은 수주 모멘텀에 있다.

수주로 인해 셀, 소재 기업들의 증설 계획이 구체화된다면 2025년 기준 밸류에이션에 대한

부담도 낮아질 것으로 예상된다.

미국 내 셀 수주 계속될 수 밖에 없는 이유

2022년 하반기 LG에너지솔루션이 중심이 되어, 완성차 OEM사와의 JV를 통해 미국 내 증설

계획이 이어졌다.

이로 인해 2025년까지 미국 내 배터리 셀 공급은 수요 대비 충분히 증가한 상태다.

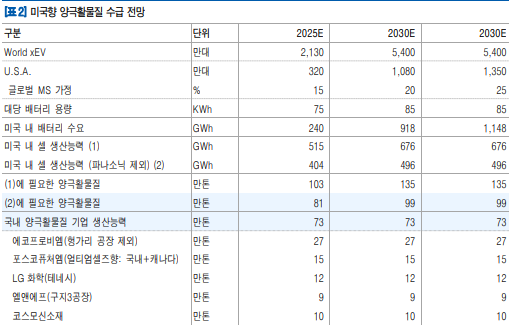

다만, 2030년 기준 글로벌 전기차 시장 내 미국 점유율 20% 가정 시, 미국 내 배터리 수요는

918GWh가 요구되는데 현재까지 각 사에서 발표한 미국 내 셀 생산능력은 676GWh에 불과하다.

따라서 미국 내 한정된 배터리 셀 기업에게 2030년까지 안정적으로 셀을 공급받기 위해서는

2025년 이후 공급에 대한 수주가 이어질 수 밖에 없다. 셀 공장 증설 기간 2년에 ramp-up

기간까지 고려하면 2026년부터 양산할 물량에 대한 수주는 늦어도

2023년 하반기 부터는 시작되어야 한다.

이에 LG에너지솔루션은 2022년 기준 385조원의 수주잔고에도 불구 수익성 높은 수주 중심

계약이 이어질 것으로 예상된다.

삼성SDI 역시, 스텔란티스, GM에 이어 추가되는 수주에 대한 기대감이 높은 상태다.

양극재, 높은 밸류에도 불구 여전한 수주 모멘텀

미국 내 셀 기업들의 추가 수주 모멘텀이 기대되는 가운데, 양극재 기업들의 생산능력은

기확보된 셀 기업들의 수주에 대응하기에도 부족한 상태다.

2025년 기준, 파나소닉을 제외한 미국 내 셀 생산능력은 404GWh이며, 이에 필요한 양극활물질

규모는 최소 81만톤 수준이다.

다만, 국내 양극활물질 기업들의 미국향 생산능력은 73만톤 수준이며, 2030년에는 공급이

많이 부족 한 상황이다.

포스코퓨처엠 등 양극활물질 기업들은 기존 수주에 대한 증설 발표를 지연시켜왔다.

이는 그동안 미국 IRA 세부법안이 구체화되지 않아 증설 지역에 대한 불확실성이

존재했기 때문이다.

그러나 3월 31일 미국 IRA 세부법안이 발표되면서 양극활물질 기업들은 구성재료로 포함,

국내 등 미국과 FTA를 체결한 국가에서 증설이 가능해졌다.

기존 활물질에 대한 AMPC는 생산비의 10% 수준이었다.

그러나 양극활물질 기업들이 미국 내 공장을 설립했을 때 국내 대비 2배 이상 생산비가 높아지기

때문에 AMPC(Advanced Manufacturing Production Credit) 규모에 대한 고민이 있었다.

이러한 우려들이 이번 법안을 통해 해소되면서 기확보된 수주에 대한 증설 계획이

이어질 것으로 예상된다.

또한 미국 내 셀 기업들의 수주가 추가되면서 양극활물질 기업들의 수주 모멘텀도

계속될 것으로 보인다.

분리막 기업들의 고객사 다변화 본격화될 시기

분리막은 전체 비용 중 고정비가 80%를 차지하는 대표적인 장치 산업이다. 초기 투자비가 크기

때문에 빠른 생산능력 증가와 더불어 판가 경쟁을 통해 시장 점유율을 확대해야 높은 수익성을

유지할 수 있다.

변동비는 폴리에틸렌 중심 재료비가 20%, 전력비 15~20%, 인건비 20% 등으로 구분되며 분당

생산속도 등에 따라 생산성에 차이를 가져오며 이는 기업별 수익성에 영향을 미친다.

이러한 특성 때문에 양극재, 음극재 등과는 달리 ASP는 연간 3~4%씩 하락하는 추세이며,

생산능력 규모, 생산성, 고객사 가동률 등에 따라 기업별 수익성에 차이를 가져온다.

코팅 제외 글로벌 시장점유율 1위가 중국 창신신소재로 국내 분리막 기업들은 대부분 단일

고객사 위주로 공급하고 있는 실정이다.

그러나 미국 IRA 세부법안 기준에 분리막이 포함되면서 국내 3개사(SKIET, WCP, LG화학)가

미국 내 수요에 대응하게 되었다.

분리막은 셀 생산비 비중이 양극재 다음으로 높기 때문에 최근 양극재 기업들의 고객사 다변화

움직임과 같이 분리막 기업들의 고객사 다변화도 본격화될 것으로 예상된다.

기술 중심 프리미엄 밸류 적용 가능 소재 주목

2차전지 내 기술 경쟁력을 토대로 성장이 본격화되는 소재는 실리콘 음극재,

CNT 도전재 등이 남아 있다.

실리콘 음극재는 기존 3개 차종에서 2023년 삼성SDI, LG에너지솔루션 고객사

차종이 대폭 확대된다.

삼성SDI는 2022년 하반기부터 양산이 시작된 Gen5 적용 차종에 실리콘 음극재가 5wt% 대

농도로 적용되고 있으며, LG에너지솔루션은 기존 포르쉐 타이칸에 이어 라인업이

확대될 것으로 기대된다.

또한 2024년부터는 현대차 실리콘 음극재 10wt% 적용을 시작으로 LG에너지솔루션, 삼성SDI 등

7wt% 이상 실리콘 비중 확대로 관련 기업들의 큰 폭의 외형성장 기대된다.

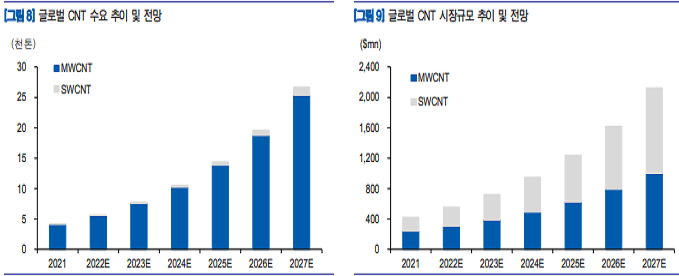

CNT 도전재는 양극/음극에서 동시에 적용이 확대되는 추세다. 하이니켈 삼원계 및 LFP 양극

도전재로 MWCNT(8겹 이상) 적용이 확대되고 있으며 실리콘 음극재 성장에 맞추어 MWCNT

(3겹 이하), SWCNT 함량이 증가하고 있다.

양극 MWCNT(8겹 이상)는 카본블랙 대비 약 10% 이상 높은 전도도 구현이 가능해 도전재

사용량을 기존 대비 1/5 수준으로 줄일 수 있다.

현재는 카본블랙과 CNT를 혼합하거나, 흑연과 혼합하는 등 혼성 도전재로 적용하고 있고 CNT

농도를 3wt%에서 더 높이는 방향으로 진행되고 있다.

SWCNT는 실리콘 음극재 적용 시, 음극 도전재로 적용되고 있다.

CNT는 기본적으로 가는 실 모양인데 SWCNT의 경우, 더 가늘고 길이도 길기 때문에 실리콘의

부피 팽창을 막아줄 수 있다.

다만, SWCNT 파우더는 러시아 옥시알 독점에 가격도 kg 당 $2,000 수준이다.

이에 실리콘 음극재 도전재로 3겹 이하 MWCNT 파우더에 대한 니즈가 높아진 상태다.

3겹 이하 MWCNT 파우더는 SWCNT 대비 길이는 짧지만 물성에서 큰 차이가 나지 않고 kg 당

$100~120 정도로 SWCNT 대비 훨씬 저렴하다.

양극 MWCNT(8겹 이상) 파우더 기업은 국내 LG화학, 제이오, 중국 Cnano Tech 등이 있으며,

MWCNT(3겹 이하) 파우더는 국내 제이오가 글로벌 독점이다.

그리고 SWCNT 파우더는 러시아 옥시알이 독점이며, 제이오가 2023년부터 양산에

들어갈 예정이다.

CNT 소재의 뭉침 현상 때문에 분산제 기술도 중요하다.

CNT도 탄소소재 이기 때문에 이들이 뭉치면 결국 흑연의 성질을 갖게 되어 도전재의 역할을

할 수 없게 된다. 따라서 CNT 소재를 잘 풀어내어 그 성질을 유지할 수 있게 하는 분산제 기술이

뒷받침 되어야만 적용 가능하다.

MWCNT 분산제를 하는 글로벌 기업은 일본 도요칼라 자회사 도요잉크, 국내 나노신소재,

중국 일부 기업 등 이 있다.

다만, SWCNT 기업은 글로벌 기준 국내 ‘나노신소재’만 양산 중에 있다.

분산제는 CNT 파우더를 용매(NMP/Water)에 분산되어 있는 액상 상태의 슬러리로 만드는데

1kg 파우더로 20배 액상을 만들기 때문에 부가가치가 높다.

특히, MWCNT 대비 SWCNT는 100%~150% 이상 높은 가격에 거래되고 있어 음극뿐 아니라

양극까지 적용이 확대되면 외형 성장 폭이 클 것으로 기대된다.

투자포인트: 밸류에이션 매력도+수주 모멘텀

셀 Top Pick: LG 에너지솔루션, 삼성 SDI

2차전지 섹터는 셀, 양극재 중심으로 수주 및 증설모멘텀이 지속될 것으로 예상된다.

2023년 1분기 LG에너지솔루션 잠정 실적을 통해 알 수 있듯이 셀 기업들의 AMPC 회계적 적용이

본격화되었다. LG에너지솔루션 기준, 1분기에만 천억원 수준의 Credit이 영업이익에 적용이

되었으며 2023년 연간 미국 내 출하량 50GWh로 보아도 1조원 이상(원달러 환율 1,250원,

GM JV 50% 적용)이 영업이익에 포함된다.

여기에 수익성 위주의 추가 수주 모멘텀까지 기대되기 때문에 셀 내 투자

매력도 높다는 판단이다.

삼성SDI는 2025년 미국 내 양산이 시작되기 때문에 실적에 AMPC가 포함되지 않지만

미국 내 수주 모멘텀이 가장 클 것으로 기대된다.

동사는 2022년 스텔란티스를 시작으로 2023년 GM에 이어 다수의 고객들과 논의 중에 있으며

이에 대한 결과가 올해 내내 이어질 것으로 예상된다.

소재 Top Pick: 엘앤에프, 천보

2차전지 소재는 양극재 중심 주가 상승이 지속될 것으로 예상된다.

특히, 국내 셀 기업 내 비중이 가장 큰 양극활물질 NCM811, NCA 제품을 보유한 양극재 기업

중심으로 주가 상승이 이어질 것으로 보인다.

다만, 신규로 비중을 확대할 기업은 상대적으로 밸류에이션 부담이 낮아야 한다.

따라서 양극재 내 밸류에이션 부담이 가장 낮으며 수주 및 증설 모멘텀이 이어질 ‘엘앤에프’에

주목할 필요가 있다.

양극재 외 소재 중 밸류에이션 부담이 낮으면서 증설 모멘텀이 가장 강한 기업은 ‘천보’다.

천보는 삼원계 배터리에 적용되는 P전해질 독점 기업이기 때문에 미국 내 특수전해질 시장

성장을 독식할 것으로 예상된다. 또한 글로벌 OEM사들의 LFP 채택률이 확대됨에 따라 동사의

F 전해질 수요 증가가 기대된다.

따라서 미국 내 셀 기업들의 생산능력 확대에 따른 P전해질 수 요 증가와 동시에 LFP 채택률

확대의 유일한 수혜주이면서 2023~2024년 증설 모멘텀이 가장 강한 소재이기 때문에 소재

기업 중 투자매력도가 가장 높다는 판단이다.

'반도체 및 IT' 카테고리의 다른 글

| 더블유씨피 393890 (0) | 2023.04.13 |

|---|---|

| 엘컴텍 037950 (0) | 2023.04.12 |

| 2019년 데자뷰? (0) | 2023.04.11 |

| 반도체 : 수요(?) vs 공급(↓) (0) | 2023.03.31 |

| 2008년 금융위기 재현?…반도체 적자 전망에 삼성·SK "나 떨고 있니" (0) | 2023.03.25 |